Dans le cadre de I’Initiative de recherche sur la construction industrialisée (ICI), une étude de caractérisation de l’industrie a été réalisée afin d’en savoir plus sur la nature du secteur de la construction industrialisée en bois québécois.

Photo principale : CIRCERB

On cherchait notamment à estimer les volumes et la qualité de bois consommés par les différents segments de marché de cette industrie, et identifier les tendances qui soutiennent une croissance de l’industrie ainsi que les enjeux qui freinent son développement.

L’Initiative de recherche sur la construction industrialisée (ICI) a été lancée à l’été 2018 avec la mission de favoriser l’utilisation de la préfabrication dans le secteur de la construction et plus spécifiquement dans les bâtiments multiétagés. Les activités de l’initiative sont basées à la Faculté de foresterie, de géographie et de géomatique de l’Université Laval, mais prennent aussi lieu à l’Université du Québec à Chicoutimi et à l’Université de Sherbrooke.

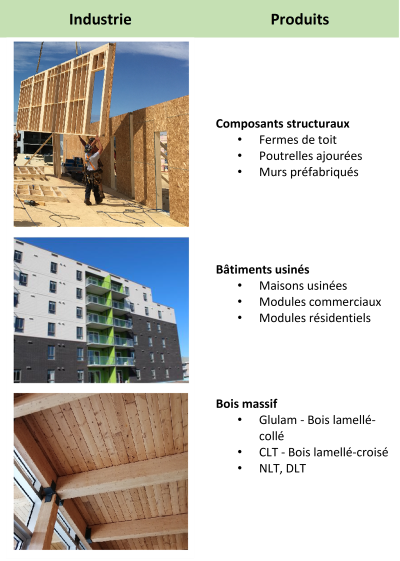

Les principaux segments

On peut subdiviser le secteur québécois de la construction préfabriquée en bois en trois grands segments de produits. On retrouve d’une part le segment des composants structuraux, qui regroupe les manufacturiers d’éléments structuraux tels les fermes de toits, les poutrelles et les panneaux muraux. Le segment des bâtiments usinés rassemble quant à lui les manufacturiers de maisons usinées et de modules. Enfin, la troisième catégorie représente les composants en bois massif. Elle regroupe notamment les manufacturiers de bois lamellé-collé, de bois lamellé-croisé (CLT) et d’autres produits comme le bois lamellé-cloué (NLT).

L’industrie des composants structuraux est le plus important segment. On estime qu’il regroupe environ 50 entreprises et 2 800 employés. La majorité des petites entreprises compte moins de 100 employés. Les revenus totaux de ce segment de l’industrie sont évalués à 560 M$. La moitié de ces fabricants sont membres du regroupement des Manufacturiers de structures de bois du Québec.

L’industrie des bâtiments usinés est composée d’environ 25 entreprises et 1 800 employés. La majorité des entreprises sont des petites entreprises de moins de 100 employés. Près de 60 % des employés de l’industrie travaillent dans l’une des quatre plus grandes entreprises du secteur. Les revenus totaux de l’industrie sont estimés à 390 M$. La moitié de ces fabricants sont membres de la Société québécoise des manufacturiers d’habitation (SQMH) du Québec.

Dans le segment des fabricants de produits en bois massif, puisque l’étude a exclu les fabricants de bois de placages stratifiés (LVL) ainsi que les manufacturiers possédant des activités de sciage intégré, on a recensé que deux fabricants de produits en bois massif au Québec.

Consommation de bois d’œuvre

La quantité et qualité de bois d’œuvre consommé par l’industrie a été estimée à partir d’entrevues réalisées auprès de manufacturiers québécois qui ont fourni des valeurs qui ont été extrapolées au reste de l’industrie. Bien que ces chiffres ne soient pas exacts, ils permettent de constater la dominance de la construction en ossature légère en bois en matière de volumes de bois consommés. En effet, il a été estimé que ce segment consommait environ 80 % des volumes de bois de l’industrie de la préfabrication québécoise. Ce segment est suivi par celui des bâtiments usinés qui consomme grosso modo 17 % des volumes. Enfin, on estime que le segment des produits en bois massif consomme environ 2 % des volumes du secteur.

Pour ce qui est de la dimension, les fabricants consomment principalement des planches de 2×4 (39 %), suivies des 2×6 (30 %) et des 2×3 (26 %). En ce qui concerne la qualité, les estimations présentées montrent que les fabricants consomment principalement des qualités de bois supérieures, soit le bois « 2 et meilleur » (58 %) et de classe MSR (41 %).

| Dimension | Qualité | Proportion (%) |

| 2×3 | 2 et meilleur | 22,83 |

| 2×3 | MSR 1650 + | 3,26 |

| 2×4 | 2 et meilleur | 12,32 |

| 2×4 | MSR 1650 | 17,03 |

| 2×4 | MSR 2100 | 8,33 |

| 2×4 | MSR 2400 | 1,45 |

| 2×6 | 2 et meilleur | 22,83 |

| 2×6 | MSR 1650 | 3,99 |

| 2×6 | MSR 2100 | 3,62 |

| Autres | 1x3x10 sec | 4,35 |

| Total | 100 |

Valeur ajoutée

À titre indicatif, la base de données permet également de calculer la valeur ajoutée au bois pour les trois catégories de fabricants. En ordre d’importance, l’industrie du bâtiment usiné est celle qui apporte le plus de valeur au bois de construction (≈ 8 125 $/mpmp), suivie de l’industrie du bois massif (≈ 4 000 $/mpmp) et de celle des composants structuraux (≈ 2 5001 $/mpmp). Bien entendu, ce ratio ne compare pas des produits équivalents puisque le niveau de finition varie grandement. L’industrie du bâtiment usiné livre un bâtiment fini avec tous les systèmes du bâtiment (structure, mécanique, électrique, finition et plomberie). L’industrie du bois massif livre des produits avec un niveau de finition intermédiaire alors que l’industrie des composants structuraux livre des produits qui se rapprochent davantage de la commodité.

Tendances et enjeux

L’étude a identifié les principales tendances qui soutiennent la croissance de l’industrie. Parmi celles-ci, on note l’industrialisation de la construction, la croissance de la construction multifamiliale, l’utilisation du bois dans la construction non résidentielle, l’exportation vers le nord-est des États-Unis et le potentiel du bois massif. Puisqu’annuellement la construction d’unités d’habitations ne suffit pas à la demande, que l’industrie fait face à une importante pénurie de main-d’œuvre et qu’elle connaît une faible productivité, l’industrialisation de la construction s’impose comme une solution. Le déplacement du processus de construction depuis le chantier vers les usines serait l’un des éléments qui permettraient d’une part de combler la demande croissante en construction de logements et d’autre part d’améliorer la productivité de l’industrie, et ce, malgré la pénurie de main-d’œuvre.

La croissance de la construction d’unités multifamiliales, au détriment des constructions unifamiliales, pousse également le secteur vers la préfabrication. En effet, l’utilisation de composants préfabriqués est largement utilisée dans la construction multifamiliale. Ce segment de marché est celui qui présente le plus grand potentiel pour la préfabrication par rapport à la demande, la valeur, la répétabilité, les dimensions des unités préfabriquées et la complexité. De plus, l’usage du bois pour la construction non résidentielle est en croissance, ce qui signifie que ce marché, de taille significative, pourrait procurer des volumes de ventes significatifs aux fabricants de composants et de bâtiments usinés. Enfin, les exportations de produits préfabriqués en bois depuis le Québec vers les États-Unis ont récemment connu un essor. Depuis 2012, les exportations augmentent annuellement de 16 % par année. En 2020, la valeur des exportations se chiffrait à 466 M$, soit 430 M$ en composants structuraux et 36 M$ en maisons usinées.

Parmi les enjeux qui freinent le développement de l’industrie, on retrouve la disponibilité et la qualité de la matière première ainsi que la volatilité des prix du bois et la pénurie de main-d’œuvre. Le manque de main-d’œuvre est un frein au développement de l’industrie de la préfabrication puisqu’il accentue les délais chez les fabricants de composants. Auparavant, les délais de livraison pouvaient être de six à huit semaines. Ils sont désormais de plusieurs mois. Le virage numérique est une solution qui permet de pallier la pénurie de main-d’œuvre en plus d’améliorer la flexibilité et la productivité des entreprises. Le virage numérique comprend la numérisation des processus de conception, construction et gestion du bâtiment notamment avec l’utilisation du BIM. Il s’agit, en d’autres mots, d’être capable de construire à l’écran avant de le faire sur le chantier.

En ce qui a trait aux enjeux liés à la matière première, la disponibilité de la matière première de qualité est d’une part un frein au développement de l’industrie de la construction préfabriquée. Ces enjeux de disponibilité affectent directement la capacité de production et les délais de livraison des fabricants québécois. Ceux-ci sont à la recherche de qualités de bois d’œuvre spécifiques : des dimensions non standards, un séchage de précision, un rabotage précis et une limitation de la flache. Outre les problèmes de disponibilité et de qualité, la volatilité du prix du bois, au cours des derniers mois, est devenue un enjeu de premier plan. Cette situation a engendré une certaine volonté de la part des fabricants à établir un partenariat avec un fournisseur exclusif.

Conclusion

L’industrialisation de la construction s’affiche comme une tendance nord-américaine pour répondre à la demande croissante, la pénurie de main-d’œuvre et le manque de productivité de l’industrie. À long terme, l’industrialisation de la construction profitera à l’ensemble de l’industrie de la préfabrication québécoise. Actuellement, les volumes de bois de sciage (non-intégré) utilisés dans la construction en bois massif sont encore restreints, mais la demande pour ces produits, dans le segment de la construction non résidentielle, en remplacement au béton et à l’acier, augmente sans cesse.

Collaboration spéciale de la Chaire industrielle de recherche sur la construction écoresponsable en bois (CIRCERB) de l’Université Laval.